- 经济管理

- 行业报告

- 企业管理与咨询报告

中国汽车保险市场发展研究

0 引言

机动车辆保险(简称“车险”)一般是指以汽车、拖拉机、摩托车等各种车辆为保险标的的运输工具保险,是整个财产保险中最重要的业务来源,近年来车险在中国财险市场的占比约为70%。

汽车保险起源于19世纪中后期。当时,随着汽车在欧洲一些国家的出现与发展,因交通事故而导致的意外伤害和财产损失随之增加。尽管各国都采取了一些管制办法和措施,汽车的使用仍对人们的生命和财产安全构成了严重威胁,汽车保险应运而生。而在新中国成立之后的短短几十年的时间里,伴随着汽车市场的快速发展,我国迅速成长为世界车险第一大市场。

1 国外车险市场发展概览

萌芽期(1896年~1900s初):

1896年11月,英国的苏格兰雇主保险公司首次刊登了“汽车保险费年率”;

1898年,英国“法律意外保险有限公司”最早开发汽车保险业务,并率先推出了汽车第三者责任保险,还可附加汽车火险,使汽车保险成为了一项单独的险种。

成长期(1900s初~1920s初):

1903年,英国创立了“汽车通用保险公司”,并逐步发展成为一家大型的专业化汽车保险公司;

1906年,成立于1901年的汽车联盟建立了自己的“汽车联盟保险公司”;

1910s初,随着汽车产品在越来越多的国家出现,汽车保险业务也迅速扩大到20多个国家,汽车保险费率和承保办法也基本实现了标准化。

成熟期(1920s末~1970s):

1927年,美国马萨诸塞州制定并颁布实施了举世闻名的强制汽车(责任)保险法,此后,汽车第三者责任法定保险很快波及到世界各地,极大地推动了汽车保险的普及和发展。车损险、盗窃险、货运险等业务也随之发展起来;

1950s,欧、美、日等汽车制造业迅速扩张,车险得到广泛发展,并成为各国财产保险中最重要的险种;

1970s末期,车险业务总量已占全球财产险市场的50%以上。

2 中国车险市场发展历程

1950年前,中国保险市场为外资所垄断,车险处于萌芽状态;

1950年,创建不久的中国人民保险公司就开办了汽车保险。但当时的多数民众认为汽车保险以及第三者责任保险对于肇事者予以经济补偿,是对有钱人的保护,会导致交通事故的增加和产生负面的社会影响,因而于1955年停办;

1970年代中期,随着各国驻华使领馆等外国人拥有的汽车数量逐渐增多,车险需求越来越大,涉外业务为主的汽车保险业务逐步开展;

1988年,中国车险保费收入首次超过20亿元,并第一次超过企财险,成为了我国财产险第一大险种,并开启了车险市场高速增长的新纪元;

2006年7月1日,《机动车交通事故责任强制保险条例》(交强险)开始实施,后于2008年再次进行调整,大大减少了因交通事故而产生的法律纠纷,也简化了相关处理程序。

3 中国车险市场影响因素

(1)车险市场规模与汽车保有量

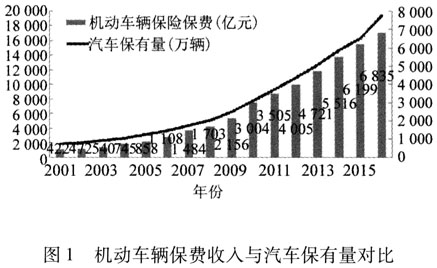

车险市场规模与汽车保有量有较强的相关性(见图1),不考虑可变价格的影响,可测算出其相关系数高达0.9976。未来,随着中国汽车市场逐步走向饱和,汽车保有量对车险市场规模的推动力将逐渐减弱。

(2)车险市场规模与GDP

车险市场规模与GDP的传导关系较为复杂。

GDP增长推动汽车保有量增长。GDP的快速增长将推动汽车保有量的进一步扩大,这将间接导致车险市场规模的扩大;

GDP增长拉动汽车产品消费升级。GDP的快速增长将逐渐引发汽车产品的消费升级,提高车险保险标的的价格,推动车均保费收入的增长;

GDP增长提高居民投保意愿。随着居民消费水平的上升,对于财产保全的意识将逐步增强,从第三者责任险的保额越来越高可见一斑。

但总体来看,2010年以前,汽车市场处在快速发展阶段,汽车保有量基盘较小,车险保费收入的波动幅度也较大,与GDP的增幅之间无明显的相关性。但2010年之后,随着中国汽车保有量基盘的扩大,车险保费收入的振荡幅度缩减,其增长走势与GDP越来越相似,从增幅来看,约为GDP的1.5倍(见图2)。

(3)车险市场竞争格局

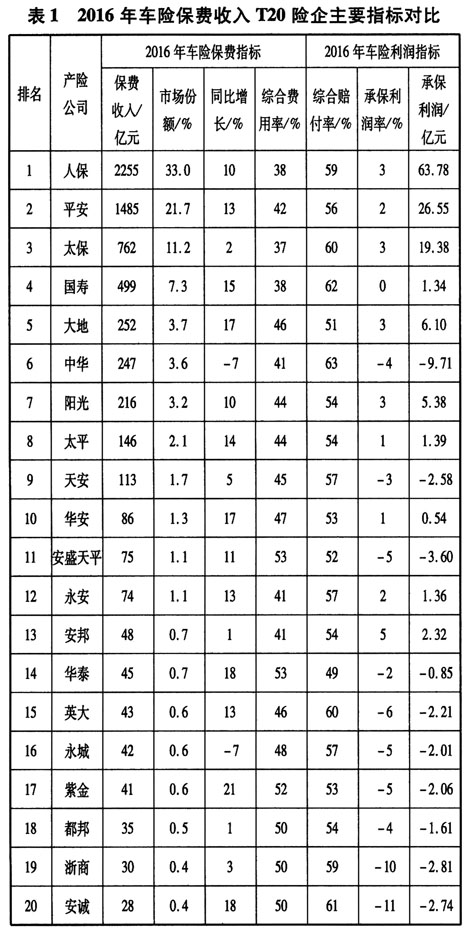

目前,中国车险市场有近60家险企,但从2016年数据来看,保费收入位居前10的险企市场份额累计高达88.8%,其他近50家险企的市场份额均不足1%,排名居后的20多家险企的市场份额甚至不足0.1%(见表1)。

从承保利润率来看,除了前10家险企表现相对较好之外,其他险企几乎全都亏损,更有多家险企的承保亏损达到20%以上,这与中小险企经营管理和客户资源筛选等能力的不足有较大的关系。

(4)车均保费收入与车辆平均价格

从2011年以来的车均保费收入与乘用车平均价格变动来看(见表2),两者之间无明显的相关性,这与车险的市场化程度较低有一定关系,如一些车型产品实际的市场成交价格与险企备案价格有较大的差异,难以做到实时更新调整。

从中国车险市场主要政策的导向来看,未来车险市场的市场化程度将越来越高,险企将取得越来越大的产品定价权,汽车产品的价格变动将越来越敏感地体现在车险产品的定价上。

4 车险市场未来发展主要趋势

(1)UBI越来越普及

UBI即基于驾驶行为的保险,通过车联网技术将驾驶技术、汽车运动状态和车辆周围环境等人、车、路数据信息进行传输和存储,保险公司从数据中挖掘用户的驾驶习惯、思维习惯和行为模式,建立多维度定价模型。车联网和大数据技术的发展为这种模型的建立和使用创造了条件。

未来,越来越多的车险企业将引入UBI模式,以解决用户的筛选和保险产品的多样化问题。

(2)汽车产业变革催生新险种

未来,汽车产业的互联化、共享化、智能化和电动化四大发展趋势将对车险的发展产生深远影响。共享化将颠覆传统的汽车使用模式,智能化和互联化将改变汽车的驾驶行为模式,而电动化很可能改变未来汽车的成本结构,而这些都将对车险产品及其定价模式提出更多的要求,甚至将催生新险种的诞生。

(3)市场化改变竞争格局

从近年来相继发布的车险相关政策法规的内容来看,车险的市场化程度将越来越高,市场竞争也将越来越激烈。

在当前政府管控相对较严的市场背景下,很多中小险企尚能通过投资领域的盈利弥补承保部分的亏损,未来随着市场竞争激烈程度的加大,优质客户将越来越向大中型险企集中,中小险企的承保亏损将更难有效管控,将逐步从市场竞争中退出,形成一股兼并重组的浪潮。

(4)车企涉足车险增多

目前,包括一汽、东风和广汽在内的几家大型车企都已经开展了车险相关业务,并在其他财险领域有所涉足。

随着使用过程相关大数据信息对车险产品开发和定价的影响越来越大,掌握更完备用户使用信息的车企将越来越重视相关数据资源价值的挖掘,而车险无疑将成为车企数据资源变现的一个重要方向。

5 结语

近年来,中国车险市场规模不断扩张。但随着车险市场化程度的进一步提升、中国汽车市场逐渐走向饱和,未来车险企业的并购整合、车险产品的多样化将成为必然的发展趋势。

能否抓住未来几年的发展窗口期,快速形成核心竞争能力将是中小险企和新进车险企业能否更好地生存发展所面临的重要问题。

参考文献:

[1]寇业富.保险蓝皮书-中国保险市场发展分析[M].北京:中国经济出版社,2016.

[2]向俊红,吴肇庆,秋慧.保险学原理与实务[M].成都:四川大学出版社,2016.

作者: 上海汽车集团股份有限公司 刘小平 来源: 《上海汽车》2017年第06期

×专题跟踪研究报告

企业出海 新质生产力 低空经济 生成式AI 工业互联网 数字藏品 动力电池 ESG 数字化转型 机械零部件 氢能 碳中和 区块链 元宇宙 建筑 矿产 安永 数字货币 新基建 日化 案例分析 毕马威 贝恩咨询 普华永道 波士顿 罗兰贝格 德勤咨询 埃森哲 麦肯锡 电商 金融科技 人工智能 物联网 互联网金融 大数据 3D打印 食品饮料 家电行业 零售连锁 新能源 商业地产 快递行业 机械设备 汽车 核电 电子产业 电力行业 新兴产业 纺织服装 医药生物 广告传媒 金融投资 航空 旅游 酒业 能源 有色金属 通信 石油化工 物流供应链 房地产 可行性报告 PPP 商业计划书 五力分析 并购重组 发展战略 SWOT 产业链 钻石模型 价值链 PEST 人力资源 面板模型 stata 精华推荐 供应链金融 互联网+ 机器人 O2O 教育培训 论文资料查找 写作修改服务 EMBA论文写作 硕士论文 本科论文 论文写作15+年的经验,值得信赖

可以QQ联系我们:896161733;也可以电话:18121118831